近日,瑞浦兰钧再次向港交所递交招股书,继续其上市进程。去年12月,瑞浦兰钧首次递表,后招股书失效。

瑞浦兰钧主要从事动力和储能锂离子电池产品的研发、生产和销售。自2017年成立以来,瑞浦兰钧的规模持续扩大。2022年,在中国动力电池产品中,按装机量计算,瑞浦兰钧拥有1.7%的市场份额,排名第10。即便如此,背靠青山集团的瑞浦兰钧持续亏损。

净利润连亏3年

得益于新能源汽车的快速发展,瑞浦兰钧过去3年规模增长迅猛。2020-2022年,瑞浦兰钧收入分别为9.07亿元、21.09亿元和146.48亿元,复合年增长率301.9%;净利润为-5327万元、-8.04亿元及-4.51亿元,3年累计亏损超13亿元。

瑞浦兰钧表示,业绩亏损的原因包括原材料价格波动、运营开支增加以及扩大产能导致利用率低等。根据弗若斯特沙利文报告,正极材料的平均价格由2020年的每吨3.73万元增加61.1%至2021年的6.01万元,2022年进一步增加162.6%至每吨15.78万元。2020-2022年,瑞浦兰钧正极材料的成本分别为1.91亿元、6.61亿元和64.99亿元,在销售成本中的占比分别为24.0%、27.2%和47.9%。

除原材料成本不断走高外,瑞浦兰钧的研发开支也呈现持续增长的态势,各期分别为7270万元、2.46亿元和7.68亿元,占收入的比例分别为8.0%、11.6%和5.2%。其中,研发人员薪资在研发开支中的占比最高,分别为4010万元、1.19亿元和3.91亿元,这与公司持续扩产研发人员数量随之增加不无关系。目前,瑞浦兰钧在上海及温州均设有研发中心,嘉善的研发中心也在建设中。截至2022年底,公司研发人员有2063名。

瑞浦兰钧表示,公司业务增长很大程度上取决于产能扩张计划,此次IPO的募资用途也将用于扩大产能,并在温州、佛山及重庆等地建设生产工厂,计划在2023年末之前将产能提升至77GWh,在2025年底达到150GWh以上。

需要指出的是,在产能扩大的同时,瑞浦兰钧面临产能利用率不高的问题。截至2022年末,瑞浦兰钧在温州市及嘉善市两处拥有生产工厂,产能为35.2GWh,但综合产能利用率大约为54.5%。

青山系3年输血近80亿

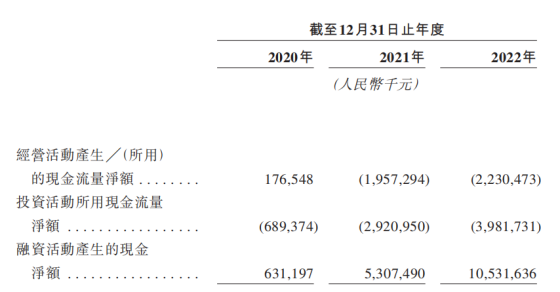

伴随持续亏损,瑞浦兰钧通过经营活动产生的现金流净额也持续缩水,期内分别为1.77亿元、-19.57亿元和-22.30亿元。不过,公司通过融资活动产生的现金流净额增长较快,分别为6.31亿元、53.07亿元和105.32亿元。

截至2020年末、2021年末、2022年末,瑞浦兰钧的有息负债分别为2.81亿元、5.79亿元和46.51亿元,资产负债比分别为293.0%、142.5%和40.9%。

值得注意的是,瑞浦兰钧从关联方永青科技、青山、青拓镍业获得了大量借款。期内,公司从关联方收到的贷款分别为4.64亿元、52.70亿元和21.84亿元,累计近80亿元;偿还关联方的贷款分别为1.35亿元、33.42亿元和48.38亿元,合计超83亿元。

招股书显示,永青科技持有瑞浦兰钧62.6%的股权,包括直接持股50.4%以及通过温州景锂间接持有12.2%的股权。永青科技为青山集团的控股子公司,持有51%的股权。项光达则通过上海鼎信及浙江青山直接及间接持有青山集团57.5%的股权。因此,项光达、青山集团、永青科技、瑞途能源、温州景锂、浙江青山和上海鼎信共同为瑞浦兰钧的控股股东。

据悉,青山集团为全球最大的不锈钢制造商和金属镍生产商。近年来,通过多种方式涉足锂离子电池产业链,包括镍、锂及钴的开采及精炼以及正极材料、负极材料、隔膜和电解液的生产等。而瑞浦兰钧是青山集团旗下唯一的锂电池制造企业。

除资金支持外,青山系也从原材料采购方面扶持瑞浦兰钧。报告期内,瑞浦兰钧向永青科技及相关联系人采购原材料的金额分别为1620万元、2.12亿元和6100万元。此外,去年12月,公司通过与永青科技签署框架协议,将在三年协议期内以优惠条款向瑞浦兰钧供应锂化合物、三元前驱体、隔膜及石墨等原材料。招股书显示,2023-2025年,瑞浦兰钧也将对永青科技及其联系人采购原材料的年度计划上限确定为38.25亿元、111.25亿元和166.42亿元。

与此同时,青山集团及相关联系人也向瑞浦兰钧采购电池产品,过去3年关联交易金额分别为130万元、1530万元和13.45亿元。

关于瑞浦兰钧的上市进展,中国网财经将持续关注。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

“在手机上申请装修消费贷款,几千元的资金几秒钟就到账,消...

证券时报·E公司消息,企业查APP显示,6月13日,北京...

本报讯6月,谯城区经信局结合“工业企业复工复产达产专班”...

6月10日晚间,ST众泰披露定增预案。拟募集资金总额不超...